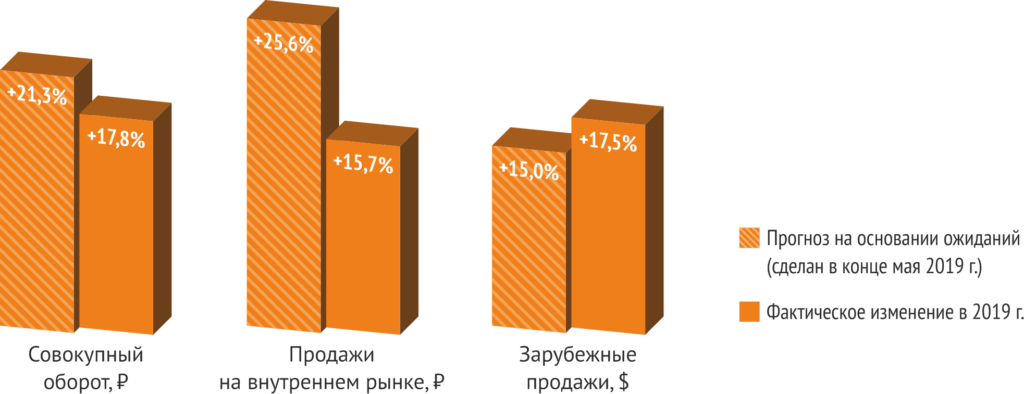

Совокупный оборот предприятий софтверной отрасли России составил по итогам 2019 г. ₽1,199 трлн., увеличившись на 17,8%. Доходы от зарубежных продаж возросли чуть больше — на 20,5% в рублевом выражении (до ₽533 млн.) или на 17,5% при их измерении в долларах (до $8,25 млрд.).

Показатели роста оказались очень близки к прогнозируемым, которые были рассчитаны в мае прошлого года на основании ожиданий опрошенных компаний. Если учесть, что РУССОФТ предложил тогда делать поправку этих расчетов в сторону понижения на несколько процентных пунктов, то относительно увеличения совокупного оборота прогноз оказался верным на 100%.

В предыдущие несколько лет подобной точности в прогнозах изменения оборота достигать не удавалось — планы опрашиваемых компаний и их реальные достижения значительно расходились. Судя по всему, в 2019 г. произошла определенная стабилизация, позволяющая компаниям корректно оценивать перспективы (завышение оценок у респондентов все же было, но совсем небольшое, что и должно быть у компаний, нацеленных на динамичное развитие). Как показали события 2020 г., эта стабилизация оказалась недолгой.

Изменение совокупных продаж предприятий индустрии разработки ПО

Рост зарубежных продаж даже превысил прогнозируемую величину, а вот продажи на внутреннем рынке увеличились намного меньше, чем ожидалось. Тем не менее, рост продаж индустрии в России почти на 16% является вполне приличным.

Совокупный оборот российских софтверных компаний в 2014-2019 годы

Без детализации и прогнозов

Обычно основные итоги предыдущего года РУССОФТ представлял в начале июня или в конце мая (предварительно они озвучивались уже в начале апреля). Однако пандемия и связанные с ней жесткие карантинные меры привели к тому, что опрос софтверных компаний, запущенный в конце февраля, пришлось приостановить с середины марта на 2 месяца. В это время в условиях большой неопределенности стоял вопрос даже о том, чтобы в 2020 г. вовсе не делать собственное ежегодное исследование, ограничившись проведением экспресс-опросов.

Тем не менее, было решено перезапустить опрос в середине мая, существенно сократив при этом анкету. К этому времени вопросы о планах на весь 2020 г. и об условиях ведения бизнеса могли вызвать только раздражение респондентов. Как показал экспресс-опрос, проведенный 12 мая, руководители компаний не имели понятия, как завершится для них даже II кв., хотя до его окончания оставалось чуть больше полутора месяцев. Разница между оптимистичным и пессимистичным сценариями в их ответах составляла в среднем примерно 30 процентных пунктов.

Решение о проведении исследования в такой сложной ситуации было вызвано во многом тем, что без итогов 2019 г. сложно будет оценить произошедшие изменения в 2020 г. Кроме того, было важно использовать результаты доработки анкеты, проведенной в 2020 г. с привлечением в качестве экспертов руководителей софтверных компаний.

Несмотря на большие усилия, к 10 июля удалось собрать только 72 анкеты, что составляет 2% от общей численности софтверных предприятий России.

В то же время, на эти 2% приходится примерно 10% совокупной выручки предприятий отрасли, поэтому для расчетов показателей совокупной выручки (экспорта, продаж на внутреннем рынке) такой выборки достаточно. В то же время, пришлось почти полностью отказаться от какой-либо региональной детализации. Например, средние показатели для Москвы и Петербурга еще можно определить с приемлемой погрешностью, но другие города или регионы представлены слишком малым количеством опрошенных компаний.

Сервисные и продуктовые компании показали примерно одинаковый рост, не было больших отличий и в зависимости темпов роста от размера компаний. Можно лишь обратить внимание на то, что компании, которые имеют оборот менее ₽320 млн. (примерно $5 млн.), увеличили свои продажи на внутреннем рынке всего на 6,7%, а экспортные доходы у них выросли на 25,6% (в рублевом выражении). Подобное наблюдалось и в предыдущие годы, но не всегда зарубежные продажи компенсировали снижение темпа роста оборотов внутри России. Судя по всему, небольшим компаниям особенно сложно было получить контракты у государственных учреждений и предприятий.

Обещанные потери и отказ от доллара

Еще при подведении итогов 2018 г. РУССОФТ анонсировал грядущие серьезные изменения в расчетах. К этому побудила продажа зарубежным покупателям сразу несколько очень крупных для России ИТ-компаний. Поскольку они сменили владельцев, то перестали удовлетворять одному из трех критериев, которые используются РУССОФТ для определения того, является ли компания российской.

В дополнению к этому, все показатели стали считаться не в долларах, как прежде, а в рублях. Соответствующую рекомендацию по смене валюты расчета дали эксперты из индустрии при подготовке новой версии анкеты под опрос 2020 г. Обосновано это тем, что опрашиваемым компаниям, как правило, намного легче указывать свои данные в российской национальной валюте, чем пересчитывать их в доллары. Таким образом можно сократить количество ошибок и повысить точность расчетов.

Изначально ежегодное исследование РУССОФТ было посвящено только экспорту, который логично измерять в долларах. Тем более, что контракты заключались, в основном, в валюте США, которая по факту являлась мировой. С 2013 г. по просьбе Минкомсвязи в отчете к исследованию появился новый показатель — совокупный оборот софтверных компаний, что позволило определить также их продажи в России. Новые показатели были как бы дополнением к зарубежным продажам, а потому также измерялись в долларах.

Впоследствии Ассоциация с каждом годом все больше внимания уделяла внутреннему рынку и, в частности, процессу импортозамещения ПО. Со временем все показатели кроме экспорта стали указываться также в рублях (они пересчитывались по среднегодовому курсу доллара). Полный переход на рубли произошел также отчасти благодаря снижению уровня инфляции в России.

Участившиеся в последнее время разговоры о ненадежности доллара в качестве мировой валюты на это решение никак не влияли, потому что оно окончательно было принято еще в феврале.

Фактически расчет совокупного оборота и совокупного экспорта производился заново по несколько измененной методике. Потому напрямую эти показатели по итогам 2019 г. с данными за 2018 г. сравнивать нельзя. Прежде, по информации, полученной от опрошенных компаний и крупнейших предприятий, которые в опросе не участвовали, определялось только изменение совокупной выручки и совокупного экспорта. Абсолютные величины при этом только корректировались при раскрытии прежде неизвестной информации об оборотах крупных предприятий или при уточнении общего количества софтверных компании России.

Хотя сделки по продажам ряда крупнейших компаний из России, которые теперь нельзя считать российскими, завершались в течение 2019 г. (и, вероятно, даже 2020 г.), эти компании по итогам 2019 г. были отнесены полностью к зарубежным (учитывались только доходы их центров разработки в России). Сделано это было для того, чтобы в следующем году снова не заниматься значительными корректировками. К тому же, точную дату завершения сделки продажи иностранному партнеру сообщила только компания Luxoft (она перестала целиком быть российской с июня 2019 г.).

Если бы в 2019 г. не произошло продажи ряда российских софтверных компаний (Luxoft, Parallels, Transas, Veeam, MERA) иностранным партнерам, то совокупный объем зарубежных продаж ИТ-индустрии в 2019 г. превысил бы $11 млрд.

Дополнительно можно было бы ввести новый показатель для интегральной оценки российской индустрии разработки ПО с учетом оборотов компаний с российскими корнями, имеющими штаб-квартиры за границей и удовлетворяющих критериям РУССОФТ (компании созданы первоначально в России, имеют основные центры разработки в России, основными владельцами являются российские граждане или бывшие наши соотечественники).

Однако есть большое число компаний, которые свое российское происхождение тщательно скрывают. По ним обычно очень сложно получить даже информацию о численности персонала, а то, что у них основная разработка ведется в России, они стараются, как правило, не афишировать. Слишком много неопределенности со сбором информации о таких компаниях. Можно лишь предположить, что при наличии более достоверной информации об их оборотах, можно было бы к доходам, полученным российскими разработчиками на международном рынке, добавить еще минимум $2 млрд (всего получилось бы не менее $13 млрд. в 2019 г.).

Показатель продаж зарубежным партнерам компаний с российскими корнями пригодился бы для того, чтобы попытаться проанализировать причины их ухода в другие юрисдикции тех компаний, которые зародились и создают основную интеллектуальную собственность, либо содержат основные силы разработки ПО в России. Об этих причинах в целом известно, но не понятно, какой вес имеет каждая из этих причин и как на них влияют те или иные меры поддержки индустрии со стороны государства.

Традиционно РУССОФТ предоставляет три показателя, которые характеризуют экспорт софтверных компаний. Кроме рассчитанного собственными силами объема зарубежных продаж, который по итогам 2019 г. составил $8,25 млрд., указывается объем экспорта компьютерных услуг по данным статистики ЦБ РФ ($4,488 млрд.), а также оценивается объем экспорта софтверных компаний, то есть сумма поступлений в Россию валюты от зарубежных продаж (около $7 млрд.).

Эти три показателя связаны между собой, но всё же имеют различия. Под объемом зарубежных продаж понимаются все продажи российских компаний за пределами страны (как с позиции их российских офисов, так и с позиции офисов продаж в других странах). Сравнивая объемы зарубежных продаж и поступлений валюты от этих продаж в страну, получается, что более $1 млрд. выручки остается за рубежом в офисах российских разработчиков ПО за границей. Эти средства идут на маркетинг, на содержание офисов продаж и зарубежных центров разработки (прежде всего, в Белоруссии и на Украине), а также частично хранятся на банковских счетах владельцев бизнеса.

Под экспортом индустрии разработки ПО понимаются суммарные доходы российских компаний, получаемых из-за границы, которые включают не только данные ЦБ России по экспорту компьютерных услуг, но также доход от продажи собственного ПО, интегрированного в экспортируемые программно-аппаратные комплексы, доход от рекламы (в бесплатных приложениях), консалтинга, научно-исследовательских работ и других услуг, не относящихся к «компьютерным услугам» по классификации ЦБ России. Кроме того, некоторые разработчики ПО переводят экспортную выручку в Россию в виде зарплаты сотрудникам или денежных переводов физическим лицам. Наконец, две крупные российские софтверные компании, успешно работающие за рубежом, не входят в топ-10 экспортеров компьютерных услуг, но зато находятся в топ-10 в разделе экспорта «Плата за пользование интеллектуальной собственности».

Прогнозировать показатели работы индустрии в 2020 г. не имеет смысла в нынешних условиях неопределенности на мировом рынке. Несложно предположить сокращение объема продаж на внутреннем рынке. Вопрос только в том, насколько оно окажется большим. А вот по экспорту и по зарубежным продажам можно ожидать некоторый рост, даже несмотря на снижение мирового рынка ИТ. Этому могут способствовать массовые инвестиции ведущих зарубежных стран в программы смягчения последствий пандемии коронавируса, а также меры, предпринимаемые российским государством для поддержки индустрии в 2020 г. Даже сам процесс совместной с государством разработки системы мер поддержки и возможность планировать свое развитие на бессрочную перспективу позволяет индустрии рассчитывать на повышение конкурентоспособности и на соответствующий рост на мировом рынке.

- У наушников Apple AirPods Pro 2 в России внезапно заработала новая функция - 09/03/2026 19:48

- Шварценеггер подтвердил работу над сиквелами «Хищника», «Коммандо» и «Конана» - 09/03/2026 19:36

- ZeniMax готовит перезапуск Quake - 09/03/2026 16:19